Микрозаймы проходят через сети

Доля онлайн-выдач на рынке растет

Доля онлайн-выдач на рынке растетВ четвертом квартале 2023 года доля офлайн-займов в общем портфеле МФО сократилась до 40%, в то время как годом ранее составляла почти половину. Участники рынка считают, что тенденция продолжится, хотя и будет более медленной и плавной. Тем не менее из-за особенностей клиентуры МФО и их учетной политики говорить о перспективе полного ухода микрофинансирования в онлайн нельзя, несмотря на рост технологичности сегмента.

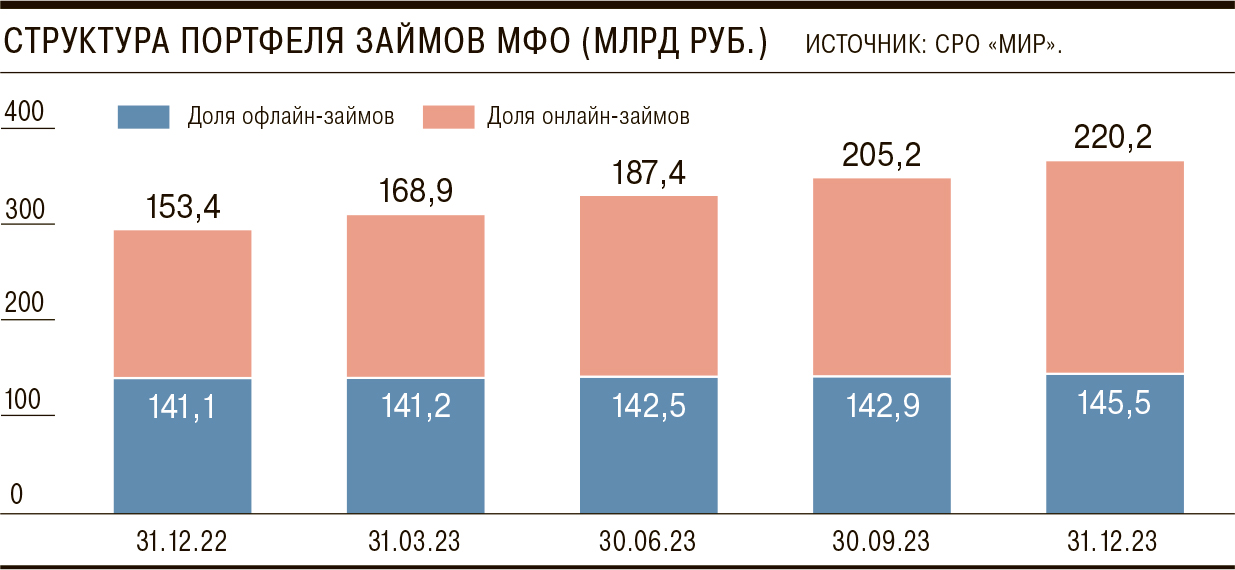

По данным СРО «Мир», с которыми ознакомился “Ъ”, по итогам 2023 года портфель займов МФО составил 365,7 млрд руб. против 294,5 млрд руб. годом ранее. При этом в последнем квартале 2023 года портфель показал минимальный квартальный рост — 5%, следует из материалов СРО.

Вместе с тем на протяжении всего года уверенно росла доля онлайн-займов в портфелях МФО. В четвертом квартале 2023 года она достигла 60,2% по сравнению с 52,1% годом ранее. Результат мог быть и выше, однако в конце года традиционно растут офлайн-выдачи на фоне роста спроса на заемные средства в преддверии новогодних праздников.

Как считают в СРО «Мир», «портфель офлайн-займов достиг плато, в будущем этот сегмент будет сокращаться, однако плавно и постепенно».

Рынок уже стал достаточно высокотехнологичным — компания может проводить качественный скоринг, не вызывая клиента на очную встречу, поясняют в СРО. «Для самих клиентов важна скорость принятия решения. Именно скорость выдачи займа для большинства россиян является основным преимуществом микрофинансовых организаций. Этот фактор оказался наиболее важным как для заемщиков (28%), так и для потенциальных клиентов МФО (24%)», подчеркивают там.

Микрофинансовые компании также подтверждают общую динамику. «Увеличение доли онлайн-кредитования — это долгосрочный тренд»,— отмечает гендиректор финансовой онлайн-платформы Webbankir Андрей Пономарев. Согласно исследованию Webbankir, среди факторов, которые заемщики учитывают в выборе МФО, 76,1% приходится на возможность взять заем онлайн, 64,8% — на скорость одобрения заявки. При этом, по словам господина Пономарева, величина процентной ставки важна только для 52,8% респондентов.

Активное развитие интернет-кредитования сейчас стало одной из приоритетных целей стратегий компаний, планирующих работать на рынке долго.

«Не исключено, что по итогам 2024 года перекос в сторону интернет-кредитования станет еще более значительным»,— полагает гендиректор Creditter Игорь Смирнов.

По оценке гендиректора Moneyman Александра Пустовита, «с учетом общего тренда на цифровизацию сектора МФО в поквартальном разрезе в рамках 2024 года доля офлайн-займов может приблизиться к 20%». Кроме того, онлайн-займы более активно берут повторные, наиболее платежеспособные клиенты. «Тренд связан с фокусировкой на эту категорию заемщиков»,— поясняет господин Пустовит.

Тем не менее отказываться от личной работы с клиентами микрофинансисты не собираются. В частности, хотя доля онлайн-займов в выдачах МФК «Саммит» в 2023 году выросла на 4 п. п., до 97%, по словам коммерческого директора Summit Group Елены Малышевой, физическое присутствие в ряде регионов полностью сворачивать не планируется — там «по-прежнему достаточно много клиентов, которые предпочитают очное общение, посещение офиса».

На динамику показателя влияет не только уровень цифровизации процессов в компании и степень перехода пользователей в онлайн, но и особенности учета, отмечает гендиректор финтех-сервиса CarMoney Елена Яшина. Например, уточняет она, часть автозаймов, оформленных через партнерские сети, учитываются как офлайн-займы, поэтому достичь 100-процентного уровня ухода в онлайн вряд ли будет возможным.

Источник: Коммерсант